*Por Alexandre Caputo

Valuation é um dos temas mais desafiadores quando o assunto é rodada de investimento Early Stage. Porém, antes de iniciar a abordagem sobre esse tema, deixo o convite para ler o Guia prático que escrevemos sobre como se preparar para captar investimentos.

Na hora de buscar investimento, muitas Startups possuem dúvidas sobre como definir o Valuation. Neste artigo, iremos abordar os principais pontos a serem levados em consideração na hora de definir o Valuation em rodadas Early-Stage.

- O QUE É VALUATION?

Segundo Aswath Damodaran, maior referência em Valuation da atualidade, Valuation é “o valor de um Ativo em relação às suas características intrínsecas: capacidade de gerar Fluxo de Caixa e o Risco deste Fluxo de Caixa acontecer”.

Valuation é um termo em inglês que significa “Avaliação de Empresas” e serve para estimar o valor de um ativo em determinado momento. Esse método é utilizado para avaliar empresas, investimentos ou bens imóveis, ou seja, ativos financeiros ou reais.

Sobre isso, é importante você saber que Valuation é:

- Uma ferramenta auxiliar na tomada de decisões;

- Um exercício de projeção guiada;

- O reflexo das preconcepções do analista e das premissas utilizadas;

- A união de elementos objetivos e subjetivos.

Também, é importante saber que Valuation:

- Não é uma ciência exata;

- Não produz um resultado preciso, objetivo e definitivo;

- Não define o valor justo para uma transação;

- Não é uma verdade absoluta.

Contudo, antes de conhecer os métodos de Valuation mais utilizados no investimento em Startups, é fundamental entender o que é uma Rodada Precificada ou Não Precificada.

- RODADA PRECIFICADA OU NÃO PRECIFICADA

Após superada a primeira etapa na estruturação de uma rodada de investimento, inevitavelmente irão surgir discussões sobre Valuation. Para isso, é importante entender que, em fases Early Stage, existem 2 (duas) possibilidades: (i) Ou a rodada será precificada; (ii) Ou será não precificada. A seguir, vou explicar a diferença entre elas:

(i) Rodada precificada: Significa que o Pre Money Valuation e o Post Money Valuation estão definidos e já é possível determinar qual será o percentual que o investidor receberá no momento da conversão (salvo se o contrato de investimento possibilitar a diluição do investidor em rodadas posteriores).

Por exemplo:

Valor do investimento: R$ 200.000,00

Percentual de Equity adquirido pelo investidor: 10%

Logo, o Valuation será: R$ 2.000.000,00

Dessa forma, é fundamental que seja determinado se esse Valuation é Pre Money Valuation ou Post Money Valuation.

- Pre Money Valuation significa o valor de avaliação da Startup antes da rodada de investimento. Se R$ 2.000.000,00 for Pre Money, significa que o Post Money é R$ 2.200.000,00. Se isso acontecer, teremos um problema porque, na verdade, o percentual que o investidor irá receber será reduzido na conversão para 9%, e não 10%, conforme previamente estabelecido.

Post Money Valuation significa o valor de avaliação da Startup após a rodada de investimento (com a soma do cheque de todos os investidores que estão na mesma rodada). Então, se R$ 2.000.000,00 for Post Money, significa que o Pre Money é R$ 1.800.000,00. Dessa forma, o investidor receberá 10% de participação no momento da conversão.

Sobre a definição de Pre Money e Post Money, três pontos são muito importantes:

- Se o contrato não informar qual é o Valuation, será considerado que o valor é o Post Money para fins de conversão;

- Caso ocorra a conversão da participação do investidor, o número de ações deverá ser calculado em Bases Totalmente Diluídas, significando o número total de ações de emissão da Sociedade – calculado como se os títulos de dívida, empréstimos, bônus de subscrição, opções de compra, stock options, ou outros instrumentos ou valores mobiliários similares, conversíveis, exercitáveis ou cambiáveis por, ou conferindo um direito de subscrever ou comprar, quotas ou ações da Sociedade, emitidos e em circulação, tivessem sido integralmente convertidos ou exercidos. Assim, caso a conversão ocorra, o número de ações deverá ser calculado como se todos os indivíduos que têm direito à participação já o tivessem exercido;

- É importante que o contrato estabeleça se o investidor será diluído em rodadas futuras – antes da conversão – ou se terá um gatilho específico. Por exemplo: o investidor só será diluído se ocorrer uma rodada com Valuation Pre Money acima de R$ 5.000.000,00, ou se a rodada ocorrer com um investimento acima de R$ 1.000.000,00.

(ii) Rodada não precificada: Significa que no momento do investimento, as partes decidiram não definir o Valuation e optaram por deixar essa definição para o futuro. Isso pode ocorrer porque, em rodadas Early Stage, geralmente a Startup não possui elementos financeiros suficientes para a utilização correta de um método de avaliação. Diante disso, se torna mais fácil “empurrar” essa decisão para o futuro.

Sobre isso, dois pontos são muito importantes:

- Piso e Teto: Existe a possibilidade de definição de piso e teto de Valuation para a definição do percentual do investidor da primeira rodada. Ou seja, se a rodada não for precificada, estabelece-se o piso (Valuation Floor) e o teto (Valuation Cap) da próxima rodada para fins de cálculo.

Por exemplo:

Rodada 1: Investimento de R$ 100.000,00, sem Valuation definido, mas com piso de R$ 1.000.000,00 e teto de R$ 5.000.000,00.

Ou seja, mesmo que o Valuation da próxima rodada fique fora dessa faixa de valores, o Equity será definido com base nessa faixa para fins de definição do percentual que o investidor terá direito.

Rodada 2: É uma rodada precificada com Pre money Valuation de R$ 10.000.000,00. Se nessa rodada o Valuation Pre Money for acima do teto (acima de R$ 5.000.000,00), o Valuation Post Money da Rodada 1 será de R$ 5.000.000,00. Ou seja, o Post Money da Rodada 1 será automaticamente o Pre Money da Rodada 2 para fins de definição do Valuation.

- Desconto sobre o Pre Money Valuation da próxima rodada precificada: Além da utilização de Piso e Teto, o investidor pode exigir um desconto no Valuation na próxima rodada que definir o Valuation – em uma rodada precificada.

Vou usar um exemplo semelhante ao anterior:

Rodada 1: Investimento de R$ 100.000,00 e sem Valuation definido, mas com piso de R$ 1.000.000,00 e teto de R$ 5.000.000,00, além de um desconto de 20% (Discount Valuation).

Assim, mesmo que o Valuation da próxima rodada fique fora dessa faixa de valores, o Equity será definido com base nessa faixa para fins de definição do percentual que o investidor terá direito.

Rodada 2: É uma rodada precificada com Pre money Valuation de R$ 10.000.000,00. Se nessa rodada, o Valuation Pre Money for acima do teto (acima de R$ 5.000.000,00), o Valuation Post Money da Rodada 1 será de R$ 5.000.000,00 – com 20% de desconto.

Assim, o Post Money da Rodada 1 será de R$ 4.000.000,00, valor que é o Pre Money da Rodada 2 (R$ 5.000.000,00) menos o desconto de 20% para fins de definição de Valuation.

Parece complicado, né? Apesar disso, esses conceitos são fundamentais e precisam ser entendidos pelas Startups para evitar erros no cálculo do Equity (participação que o investidor receberá no momento da Conversão).

Por isso, se surgir alguma dúvida até o momento, pode chamar a Caputo Advogados no WhatsApp: +55 (51) 9570-4514, será um grande prazer explicar esses e outros pontos sobre como funciona uma rodada de investimento na prática.

Agora, a fim de auxiliar a Startup a decidir qual tipo de rodada será melhor, irei aprofundar sobre quais são as vantagens e desvantagens dessas rodadas.

- Vantagens e Desvantagens da Rodada Precificada e Não Precificada:

| RODADA PRECIFICADA | RODADA NÃO PRECIFICADA |

| O Valuation e a participação do investidor na conversão já estão previamente definidos no contrato. | A participação do investidor é variável e será definida de acordo com o próximo round de investimento.

Para sua definição em concreto, podem ser usados: Piso (Valuation Floor), Teto (Valuation Cap) e Desconto (Discount Valuation). |

| Vantagem: Já se sabe em contrato qual será o percentual que o investidor receberá. Poderá ou não sofrer diluições. | Vantagem: Evita discussão em relação ao Valor da Startup e deixa essa discussão para uma rodada posterior. |

| Desvantagem: Terá que definir o Valuation através de um método de avaliação do valor econômico da Startup, o que pode ser especialmente complexo em empresas early-stage. | Desvantagem: Ancoragem de expectativas para a próxima rodada, o que afasta qualquer forma de garantia da existência de parâmetros técnicos para o Valuation na próxima rodada. |

- PRINCIPAIS MÉTODOS DE VALUATION UTILIZADOS PARA STARTUPS

Agora que você já entendeu qual as diferenças entre uma rodada precificada e uma não precificada, iremos aprofundar quais são os principais métodos de Valuation utilizados pelas Startups. Inicialmente, você precisa ter claro que métodos diferentes apresentam resultados diferentes.

Então, escolher o método mais adequado poderá fazer a diferença no resultado final, o que refletirá em um percentual maior ou menor de participação para o investidor.

Abaixo segue a lista dos principais métodos de Valuation utilizados pelas Startups:

- Múltiplos de Mercado – Multiplicação de um indicador (exemplo: Annual Recurring Revenue – ARR) por um múltiplo (exemplo: 10x).

O método de Múltiplos de Mercado significa utilizar um indicador, como por exemplo, a ARR (Receita Recorrente Anual, em inglês) e multiplicar de acordo com a referência de mercado para Startups semelhantes. Assim, se uma Startup semelhante foi vendida por um múltiplo de “X”, uma outra Startup do mesmo segmento, com taxas de crescimento comparável poderia, em tese, ser vendida por um múltiplo similar, nos casos em que as condições de mercado não tenham mudado substancialmente, e se não existirem particularidades tais como sinergias específicas entre o investidor e a empresa adquirida.1

É importante frisar que o múltiplo vai variar de acordo com o momento de mercado. Por exemplo, até 2021, os múltiplos das Startups estavam bastante esticados, fato que inflacionou os múltiplos utilizados. Contudo, no contexto pós-pandemia, principalmente após 2021, os múltiplos reduziram significativamente, em decorrência da reacomodação das expectativas dos investidores.

Na prática, se no último mês a receita recorrente foi de R$ 20.000,00 e o múltiplo for 10x ARR, o Valuation será:

ARR (Receita Recorrente Anual): R$ 20.000,00 x 12 = R$ 240.000,00;

Múltiplo da ARR: 10x;

Valuation: R$ 2.400.000,00

- Venture Capital (VC) Valuation – Fluxo de caixa do exit trazido ao Valor Presente pelo Retorno Alvo (TIR – Taxa Interna de Retorno) e ajustado pelo risco:

O método de Venture Capital utiliza como premissa a quantia que o investidor quer receber quando sair do investimento (momento chamado de “Exit”).

De forma simplificada, o cálculo é:

- i) Valor da rodada de investimento – Exemplo: R$ 2 milhões;

- ii) Quanto o investidor deseja de retorno sobre o investimento – 10x no prazo de 5 anos.

iii) Quanto a Startup precisa valer daqui a 5 anos para eu receber o retorno de 10x o valor investido? Exemplo: R$ 100 milhões (Exemplo: SaaS. Faturamento = R$20 milhões/ano X múltiplo de 5x receita).

- iv) Qual então será o valor do capital do investidor que investiu hoje, no ano do evento de liquidez? Ano 5 = R$ 20 milhões (i.e. R$ 2 milhões da rodada de investimento x 10x – o retorno esperado).

- v) Qual o percentual que você terá no ano do evento de liquidez? 20% (Valor do capital do investidor no ano 5 – R$ 20 milhões dividido pelo valor de avaliação esperada no ano 5: R$ 100 milhões).

- vi) Quanto vale a Startup hoje? Post Money de R$ 10 milhões (O cálculo é: Se eu estou investindo R$ 2 milhões por 20% de participação societária, então 100% da Startup vale R$ 10 milhões).

- Valor Contábil – Balanço patrimonial, DRE (Demonstração do Resultado do Exercício), etc.

Este método não é interessante para ser utilizado em Rodada de Investimento Early-Stage, tendo em vista que nos primeiros anos o resultado tende a ser negativo.

- Berkus – O cálculo parte da pergunta: A Startup vai chegar no ano 5 a R$ 20 milhões de receita? Se sim, atribui notas para 5 pontos e, ao final, soma cada análise para chegar no Valuation teto de U$ 20 milhões (dólares).

No método Berkus, existem alguns pontos principais que devem ser respondidos. A cada resposta positiva, deve-se somar U$ 500 mil, já que o total que a avaliação pode chegar é U$ 2.500.000 (Esse valor foi determinado pelo Berkus porque se baseia na média das avaliações de Startups americanas. Então, claramente não faz muito sentido usar no Brasil).

Para cada resposta positiva, somar U$ 500 mil

- A ideia é sólida?

- A tecnologia é disruptiva? (redução do risco tecnológico) $1/2 milhões

- A Equipe é complementar? (redução do risco de execução)

- Como é o mercado de atuação? (redução do risco de mercado)

- O produto foi validado? (redução do risco de produção)

- Scorecard – Atribui um Pre Money Valuation médio de Startups do mesmo porte/estágio, bem como um peso para cada item. Ao final, multiplica o resultado (fator) pelo Valuation base.

- First Chicago – Método de avaliação baseado em cenários esperados e suas probabilidades.

- Fluxo de Caixa Descontado (FCD) – Cálculo realizado por meio da projeção do fluxo de caixa menos a taxa de desconto ajustada ao prêmio de risco:

A essência do Fluxo de Caixa Descontado é que o valor de uma Startup está associado ao potencial de geração de caixa futuro. Assim, o FCD se baseia na expectativa futura dos fluxos de caixa e na taxa de desconto, ajustadas ao risco.

O grande problema de utilizar-se do FCD em fases Early-stage é a ausência de previsibilidade para projetar o fluxo de caixa. Além disso, quanto maior o risco, maior a taxa de desconto, fazendo com que uma Startup que esteja em um estágio muito inicial e sem histórico contábil, seja penalizada no desconto que será aplicado.

Por isso, não é recomendável que Startups em estágio embrionário de sua operação utilizem o FCD. Esse método faz mais sentido para empresas maduras, com taxa de crescimento previsíveis e que, preferencialmente, já tenham atingido o Breakeven (ou seja, o seu “ponto de equilíbrio”).

- VALUATION E NEGOCIAÇÃO

Por fim, é sempre relevante relembrar que, nas primeiras rodadas Early Stage, VALUATION É NEGOCIAÇÃO, e essa negociação é muito mais ARTE do que CIÊNCIA.

Então, mais importante do que escolher um método de avaliação, é primordial analisar as três premissas abaixo:

- Qual o real valor agregado que o investidor traz para a mesa? O Smart Money a ser trazido pode ser definido de forma objetiva? Quais portas esse investidor realmente vai abrir para a Startup?

- Quanto a Startup precisa desse investimento? Há outros investidores na rodada ou outros potenciais investidores?

- Qual o poder de barganha das partes? Quanto mais preparada a Startup estiver para captar investimento, melhor será a sua capacidade de negociar com investidores e menor será a percepção de risco do investidor.

Por isso, mais importante do que discutir o Valuation é discutir qual a porcentagem de participação societária (equity) que o investidor terá. O Valuation deve ser o fim, não o início da negociação.

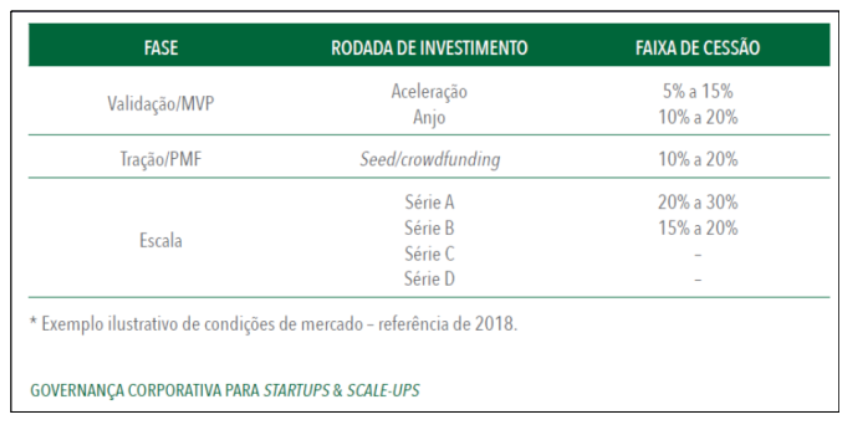

Para a definição da porcentagem de equity,, existe uma média de mercado a ser considerada:

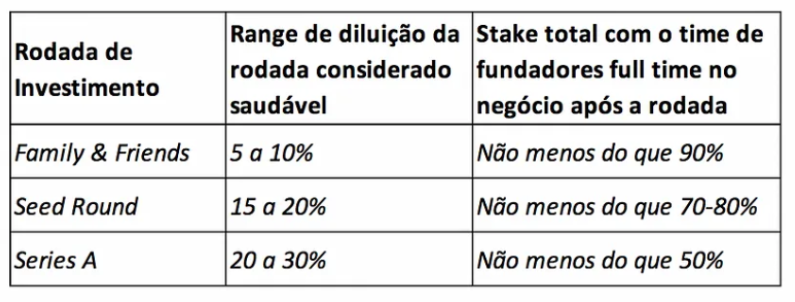

A gestora Canary2, por sua vez, possui os seguintes ranges de diluição por rodada que considera saudáveis:

Então, o que levar em consideração na hora de negociar o Equity?

- Proteja o Captable: Diluição em excesso irão comprometer seu captable e poderá comprometer as rodadas futuras.

- Existe um padrão de diluição esperada em cada rodada: Quanto menos percentual de participação os fundadores oferecerem para os investidores a cada rodada é melhor. Além disso, existe uma expectativa de diluição a cada rodada. Por isso, um investidor pedir 30% de participação na primeira rodada, pode ser muito e fazer falta nas rodadas seguintes.

- Cuidado com negociações fora do padrão de mercado: Por exemplo, não é esperado uma rodada de R$ 100 mil em que o investidor receba 30% de participação societária.

- Negocie o Smart Money: É comum que o Smart Money seja considerado no equity, mas é fundamental que esse Smart Money seja definido em contrato escrito e de forma objetiva.

- Mais governança = menos risco: Em fases early stage, o risco é maior, assim, pode ser que investidor exija um percentual maior de equity. Por isso, Startups mais bem estruturadas ou já validadas tendem a conseguir deals melhores captando com um custo de capital menor.

- CONCLUSÃO

Diante de todo esse estudo, você deve estar pensando: Afinal, qual método de avaliação eu devo usar?

A conclusão é que em fases Early Stage, nenhum método conseguirá atender as expectativas das partes de forma objetiva. Isso ocorre porque o Valuation é a soma de elementos objetivos e subjetivos.

O problema é que nessa fases iniciais, o Valuation acaba sendo muito mais arte do que ciência, justamente pela ausência de bases sólidas do ponto de vista financeiro, contábil e de mercado para que a avaliação consiga ser mais precisa.

Por isso, não se preocupe com o método de avaliação nas primeiras rodadas. Mais importante do que isso é estar bem preparado do ponto de vista da modelagem do negócio (estar minimamente validado é fundamental); e do ponto de vista jurídico e contábil, você deve estar munido com bons contratos, com a propriedade intelectual protegida, com relações de trabalho bem estruturadas, com um bom contrato social e acordo entre sócios, com atenção para a LGPD e, além disso, com uma organização contábil sem erros e sem “caixa 2”.

Torço que esse artigo tenha sido útil para conseguir entender os principais conceitos envolvendo Valuation. Como dito anteriormente, caso surja qualquer dúvida (o que é natural, já que este artigo não pretende esgotar o tema, que é bastante complexo), conte conosco! A Caputo Advogados está à disposição para sanar qualquer dúvida!

Até o próximo artigo!

*Alexandre Caputo – Advogado, sócio do escritório Caputo Advogados; Atualmente, cursa MBA em Venture Capital, Private Equity e Investimento em Startups pela FGV/SP, Pós-graduando em Direito Societário pela Escola Brasileira de Direito; Pós-Graduado em Contratos, Direito Imobiliário e Responsabilidade Civil pela PUCRS; Diretor na Associação Gaúcha de Startups (AGS); Palestrante em direito, tecnologia e inovação; Mentor em programas de empreendedorismo e desenvolvimento de negócios inovadores tais como Inovativa, ABStartups, InoveNow, entre outros. Atua na área empresarial com ênfase em Startups e Estúdios de Games.

1 Valuation: como calcular o valor da sua empresa.

https://endeavor.org.br/dinheiro/valuation-como-calcular-o-valor-da-sua-empresa/?psafe_param=1&gad_source=1&gclid=Cj0KCQiAnrOtBhDIARIsAFsSe51Yn81aFhRq9BG83mSfJtRVUkHPmD9Hji5qHFWcAT3Sy-UCgItaSD4aAiH4EALw_wcB. Acessado em 22/01/2024.

2 https://canary-post.medium.com/dilui%C3%A7%C3%A3o-de-founders-secund%C3%A1rias-e0476d405344